「ETFって聞くけど、よくわからないな」

「ETF使うと何かメリットあるの?」

投資を始めて、ETFとか聞いた事あるが、よくわからないという悩みを抱えていませんか?

投資ブームの到来と共に、ETFの話題が多くなってきました。

本日はETFとは何なのか、徹底解剖しオススメのETFも紹介させていただきます。

ETFについて、悩んでいる方には必見の記事となっていますので是非ご覧ください。

ETFとは何なのか

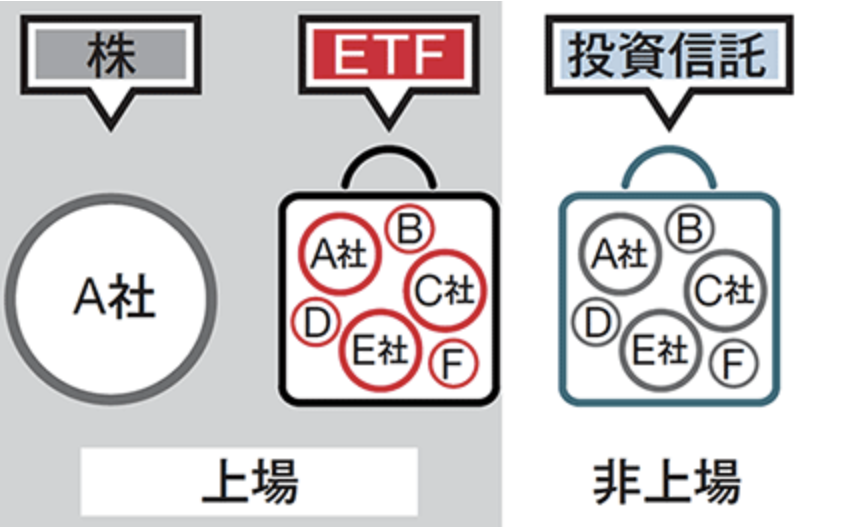

ETFとは「Exchange Traded Fund 」の略で、日本語では「上場投資信託」といいます。

大きな2つの特徴

- その名の通り上場している商品なので、株式のようにリアルタイムで取引が出来る

- 投資信託同様、1つの銘柄に対して複数の銘柄で構成されているため銘柄に投資するだけで分散投資が可能となる

下記の図よりイメージして見てください

まだよくわからないって方も多いと思うので日常生活に置き換えて

例をあげ、イメージしやすくしていきましょう。

飲食店をイメージしてください。

単品商品を個別株。コース料理をETFと考えて見てください。

個別株への投資は自分が美味しそうと思う、メニューを選ぶのと同じです。

一方で、ETFは様々な料理が事前に組み合わされたコース料理と考えてもらうといいでしょう。

たとえ一つの料理が口に合わなくても、他にまだたくさんの種類の料理が提供されます。

つまり、ETFは詰め合わせパッケージ商品と考え、ETFを買うだけで、投資の分散ができるということです。

分散投資が出来るという面では「投資信託」と変わりありません。

後ほど両者の違いについても、述べていきます。

簡単に言うと、ETFは個別株同様リアルタイムが取引が出来るかつ、投資信託同様、分散投資が出来ると考えてください。

ETFのメリットとデメリット

ETFの主なメリットとしては、次のような点が挙げられます。

- 手軽にプロが選んだ投資先に分散投資出来る

- 信託報酬(保有中のコスト)が安い

- リアルタイムで指値や逆指値の取引が出来る

1.手軽にプロが選んだ投資先に分散投資が出来る

ETFは様々な銘柄で構成されおり、1つのETFを持つことで、個別企業の株式に投資するよりもリスクを抑えながら分散投資することが可能です。

つまり、個別銘柄を選択するのは難しい中で、投資初心者には選ぶハードルが低くなっています。

分散する先は会社だけに限らず、業種や地域も異なるところに投資する事によって、変動リスクを減らす事が出来ます

2.信託報酬(保有中のコスト)が安い

一般的な投資信託と比べて保有コストが安くなっています。

| 商品名 | 信託報酬 | |

| 投資信託 | eMAXIS Slim 米国株式(S&P500) | 0.0968% |

| ETF | VOO バンガード・S&P 500 ETF | 0.03% |

中身がほとんど変わらないにも関わらず、3倍近く差があります。

0.06%の差なんてと思うかもしれませんが、10年以上保有し続けた場合だと明らかな差になってきます。

つまり、ETFの方が長期で保有する際は、適していることになります。

あくまで一例になりますが、ETFの方が安く管理できる事が多いです。

3.リアルタイムで指値や逆指値の取引が出来る

ETFは株式と同様、証券取引所の取引時間内であれば、いつでも何度でも売買が可能です。

指値で注文が出来るため、自分が購入したい価格で購入する事が出来ます。

購入価格がその日の夜まで分からない投資信託との大きな違いです。

ETFは信用取引も可能となっており、買い注文だけでなく、売り注文も可能です。

相場がマイナスの時でも、売り注文する事で利益を出す事も出来ます。

投資信託でも、ベア型の下落局面で利益を出す商品もあります。

次にETFの主なデメリットについて述べていきます。

- 売買に手数料がかかる

- 積立投資に向いていない

- 分配金が自動で再投資されない

1.売買に手数料がかかる

ETFは株と同じく購入/売却の際に手数料が必要です。これは証券会社の収入ですから避けられません。

一方で投資信託は「購入時手数料無料」の商品が増えています。

とは言え、ETFの手数料も1回あたり少額の取引であれば、そこまで大きくありません。

ETFと投資信託の手数料を比較してから選択するようにしましょう。

2.積立投資に向いていない

ETFは自動での積立投資に対応していません

積立投資は資産形成をする中では欠かせないものです。

ETFで積立投資をする際は、毎月手動で購入手続きをしてください。

投資に関心がある方には、購入したい日付も自分で調整して積み立てていく事が出来ますが、そうでない場合は継続するのが難しいかもしれません。

しかし、ETFにも柔軟に対応してくれる証券会社も増え、

最近では一部銘柄ではSBI証券、楽天証券、マネックス証券などのネット証券会社を中心に、米国ETFの定期買い付けができるようになってきています。

3.分配金が自動で再投資されない

ETFの分配金は、一般的な投資信託と異なり、出てきた配当金は一度皆さんの口座に現金で入ってきます。

その為、複利で大きく増やしたい人には、再投資する分の手間と手数料がかかることになります。

このデメリットを防ぐには、分配金が出ないETFを選ぶ事をオススメします。

配当目的の人には、問題はございません。

ETFと投資信託どちらがいいのか

もう一度、投資信託とETFの違いをまとめます。

| 投資信託 | ETF | |

| リアルタイムで取引 | 不可 | 可 |

| 定額買付 | 可 | 不可 |

| 取扱種類 | 6000銘柄以上 | 600銘柄以上 |

| 購入/売却手数料 | 無料が多い | 手数料有 |

| 信託報酬 | やや高め(商品による) | 安め(商品による) |

| 海外商品の強み | 普通 | 海外に強い |

| 購入出来る場所 | 証券会社/銀行 | 証券会社 |

どちらがいいのか?

結論を述べると、明確にどちらがいいとかはございません。

投資初心者の方は投資信託から始める事を推奨します。

投資を始めて時間が経つ中で

- 積立NISAやiDeCoをしているが、それだけの投資では物足りないと言う人

- 個別の株式投資を始めるのが怖く、リスクを抑えたいと思う人

- 中短期の売買でも利益を狙っていきたい人

こういった人には、ETF投資が向いているかもしれません。

オススメETF3選

1.VIG(バンガード・米国増配株式ETF)

米国ETFの一種で、247ある組み入れ銘柄がすべて、10年連続増配の銘柄のみで構成されているため、非常に人気があるETFです。

メリット

- 増配企業で構成されている為、将来的に高配当になる可能性がある。

- 10年以上の連続増配ができる企業は、成長力が強い企業であり、連続増配ができなくなった企業は自動的にETFから排除してくれる。

このようなメリットがあり、将来的にも安心して運用が出来ます。

2.TLT(iシェアーズ米国国債20年超ETF)

20年を超える米国長期国債と同じ値動きを目指す米国ETFです。

メリット

- 株式と組み合わせて保有することにより、ポートフォリオ全体の値動きをマイルドにしつつ、より高いリターンを期待出来る。

- 毎月分配であり、インカムとキャピタルゲイン両方を期待出来る

歴史的に見ると、S&P500と逆相関の動きをしている事が多く、株式市場が軟調な時にポートフォリオの支えとなってくれます。

3.GSG(iシェアーズ S&P GSCI コモディティ・インデックス・トラスト)

コモディティ(商品)の全般に投資出来るETFになっています。

株式や債券とは異なる動きをし、ポートフォリオを安定させるための役割を担います。

メリット

- ウクライナ情勢のような政情不安で産出が不安定になれば、供給減を招き、価格が上昇する。

- インフレ時に強い

危機などが起きた時に強さを発揮するのでポートフォリオの一部で保有するのがベストかもしれません。

まとめ

この記事ではETFについて、初心者の方から経験者の方まで活用していただける内容をご紹介しました。

上記で説明した通り、ETFと投資信託はどちらがいいか優劣をつける事は出来ません。

個人的には、投資に関心が強い人は、ETFを活用して更に高いパフォーマンスを目指すべきだと思います。

金融商品(投資信託)は元々、金融機関がお金を設けるために作ったものであり、割高になりがちでした。

最近はかなり投資信託のコストは安くなりましたが、それでもETFの方が安く管理出来る事が多いです。

長期で資産形成する人は、是非ETFの利用も検討して見てください。

皆さんのETF投資のお役に立てたら幸いです。